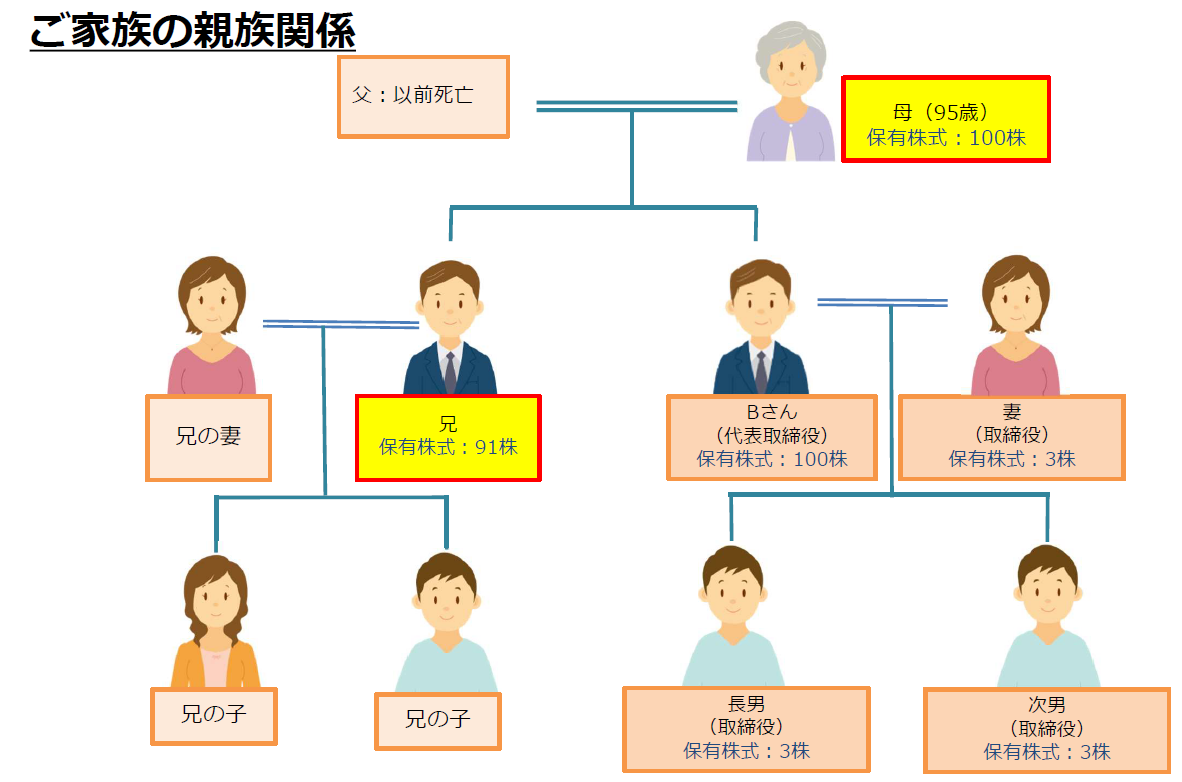

経営に関与していない親族の株式保有割合が高い場合の対策事例

最終更新日時:2022年8月9日

会社概要

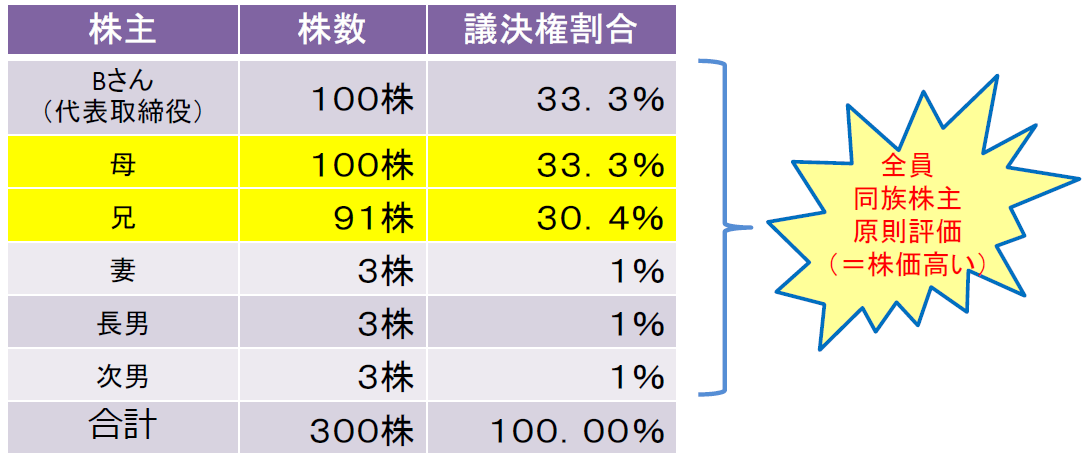

株式保有状況

相談内容

父から事業を引き継いだBさんは、順調に事業を拡大してきました。

高齢の母親と経営に関与していない兄が、株式を保有していることに不安を感じていました。

問題点

弊社でお話を伺い、現状分析を行ったところ、次の問題点が洗い出されました。

① 株価が高く、相続税評価額が高額

② 事業承継の際に、後継者が支払う税金や売買代金が高額

③ 兄の株式保有割合が高い

④ 株式の分散リスク

①A社の株価が高いことが分かり、母の保有株式の相続税評価額が5億円と高額になりました。

万が一、相続が発生したら、株式だけでも、3億円近い相続税を納付することになり、とても支払うことが出来ません。

②また、後継者が、事業承継の際、経営を安定的に行うために必要な株式を贈与や売買等により取得します。

その際の税金や売買代金も、高額になると予想されました。

③驚いたことに、経営に関与していない兄の株式保有割合が30%以上でした。現在は、何も問題が起きていませんが、兄と不仲になるなどの予想外の事態が起こった場合、経営に支障をきたしてしまう可能性があります。

④更に、兄に相続が発生すると、経営に関係の無い兄の家族へ株式が分散することが懸念され ます。経営に支障をきたしてしまう事態になる発展する可能性が高くなってしまいます。

解決策

弊社は、上記の問題点を踏まえて、下記の提案を行いました。

① 従業員持株会の組成

② 種類株式の設定

①A 社には、沢山の従業員がいたので、福利厚生を向上させるため、従業員持株会を組成しました。

母及び兄の株式を、株価の安い配当還元価額で譲渡できる従業員持株会へ売却しました。

②従業員持株会の株式には、株主総会での発言権がない代わりに、配当金を多くもらえる種類株式を設定しました。

上記の対策により、経営者ご家族のみが議決権のある株式を保有でき、更に、事業承継の際に 相続する株式数が減ることになったので、大変喜んで頂きました。