【納税対策】相続発生後に自社株式を会社に買い取ってもらい納税資金を用意した事案

最終更新日時:2022年8月10日

相談内容

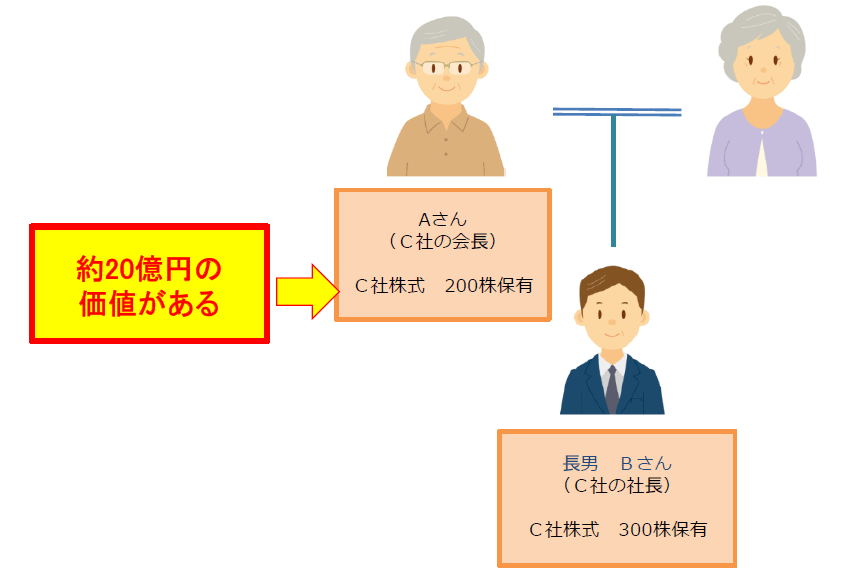

ご相談者のAさんは、C社の社長を退任し、会長となりました。しかし、まだC社の株式を一部保有しているので、自身の相続の際の相続税が心配になり、ご相談に来られました。

問題点

弊社でお話を伺い、現状分析を行ったところ、次の問題点が洗い出されました。

①相続税が高い

②納税資金が足りない

弊社がC社の株価を算定したところ、Aさんに相続が発生した場合の評価額は約20億円で、C社株式だけで約11億円の相続税の負担となることが分かりました。株式は社長の長男Bさんが相続する予定ですが、納税資金が足りません。

解決策

弊社は、上記の問題点を踏まえて、下記の提案を行いました。

①種類株式

②金庫株の取得

(発行会社が自己の株式を買取して. 金庫にしまっておくことから金庫株と呼ばれる)

弊社は、種類株式と金庫株の取得を用いた提案をしました。C社は経営が良好で、資金も十分に安定していましたので、Aさんの保有するC社株式をC社に買い取ってもらうことにしました(金庫株の取得)。

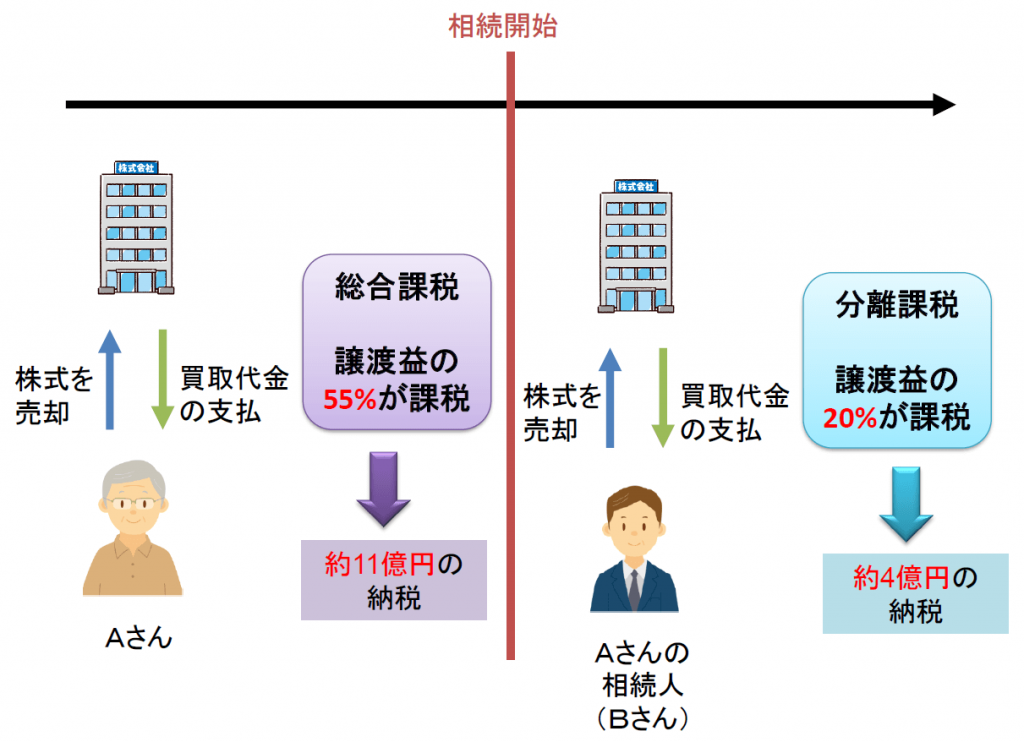

ただし、Aさんの生前に買い取ってもらうと総合課税(儲けが多いほど税率も高くなる)となり、55%も所得税が課税されてしまう為、受け取った資金の半分の約11億円が税金で無くなってしまいます。その為、Aさんの相続開始後にC社に買い取ってもらう提案をしました。こうすることで、譲渡所得税(税率20%)となり、納税額は約4億円で済みます。

また、Aさんの保有するC社株式には、「Aさんが死亡した場合は、株式を相続が発生した時点での評価額で会社が買い取る」という内容の種類株式(取得条項付種類株式)を導入しました。これによりAさんに相続が発生した場合は、C社株式の買取代金(約 20 億円)が相続人に支払われる為、譲渡所得税の約 4 億円を差し引いても、相続税の納税が可能となりました。

相続税が高いという問題点についても、引き続き、他の対策で取組中です。