相続税の申告を自分でしたい方へ~手続きに必要な準備・書類まとめ

最終更新日時:2022年7月27日

相続税申告を自分でしたい方に向けて、申告に必要な書類や申告書の書き方、手続きについてまとめました。

また、税理士に相談した方がいいケースも紹介しています。

自分で申告するべきかどうかの判断にぜひ役立ててください。

相続税の申告が必要な人とは

相続税の申告が必要となる人は、

・遺産を相続した人

・遺言で遺産をもらった人です。

ただし、上記の条件に当てはまっていても、次に説明する「相続税の基礎控除額」を超えていなければ、相続税を申告する必要はありません。

相続税の基礎控除とは

相続税には、基礎控除(非課税枠)があります。

財産を相続しても、基礎控除(非課税枠)までなら相続税が課税されない、というボーダーラインのことです。

基礎控除額=3,000万円+600万円×法定相続人の数

|

一律3,000万円 + |

||||||

| 相続人の数 | 1人(600万円) | 2人(1,200万円) | 3人(1,800万円) | 4人(2,400万円) | 5人(3,000万円) | … |

| 基礎控除額 | 3,600万円 | 4,200万円 | 4,800万円 | 5,400万円 | 6,000万円 | … |

法定相続人とは

亡くなった人に配偶者がいる場合はその配偶者と、亡くなった人と一定の関係がある人(父母、子供、兄弟姉妹など)で、相続する際の優先順位が高い人が法定相続人となります。

なお、基礎控除の計算では

・亡くなった人に実子がいる場合は、養子のうち一人まで

・亡くなった人に実子がいない場合は、養子のうち二人まで

を法定相続人に含めます。

また、相続放棄した人がいても、法定相続人に含めて計算します。

相続税の申告に必要な書類

【1】相続税の申告書

相続税の申告書の入手方法は以下の2点です。

・最寄りの税務署に申告書を取りに行く

・国税庁のホームページで入手する

相続税の申告は、確定申告と違ってe-Tax(国営電子申告・納税システム)には対応していません。従って、国税庁のホームページから直接入力して申告書を作成する仕組みがないため、上記の方法で入手した申告書に手書きで記入します。

ただし、税理士事務所に依頼した場合は、専用の申告ソフトを使用して申告書が作成されます。

【2】その他の書類

相続税の申告では、申告書以外に添付書類が必要ですが、相続する財産や使う特例により必要となる書類は異なります。

こちらでは、全員が提出しなければならない書類と、代表的な書類について説明します。

【2_1】全員が必要な書類

身分を証明する書類、相続人の確定や遺産の分け方を示す書類です。

□被相続人の戸籍謄本

被相続人の出生から死亡までの連続した戸籍謄本

□法定相続情報一覧図の写し

法務局で発行を受けたもの

□被相続人の住民票の除票

納税地の確認

□被相続人の戸籍の附票

住所の移り変わりを確認

□相続人全員の戸籍謄本

相続人であることの確認

□相続人全員の住民票

□相続人の戸籍の附票

遺言書がある場合は、遺言書の写し

□遺産分割協議書の写し

遺言書がない場合、遺言書に書かれていない財産がある場合

□相続人全員の印鑑証明書

遺産分割協議書に押印したもの

【2_2】提出時の本人確認書類

平成28年以降、申告書の提出の際に相続人全員のマイナンバーが必要になりました。

マイナンバーは番号確認と身元確認が必要です。申告書に添付して提出するか、申告書の提出時に窓口で提示します。

マイナンバーカードがある場合

□マイナンバーカード

表面で身元確認、裏面で番号確認ができるので、添付の際は両面の写しがあればOK

マイナンバーカードがない場合

□通知カードかマイナンバーの記載がある住民票の写し

番号確認のため

□写真付き身分証明書(運転免許証、身体障害者手帳、パスポート、在留カード、公的医療保険の被保険者証のいずれか)の写し

身元確認のため

【2_3】相続財産についての書類

預貯金がある場合に必要な書類

□預貯金残高証明書

被相続人名義の預貯金の残高を確認

□既経過利息計算書

定期預金、定期積金、国債がある場合

□過去5年分の通帳・定期預金の証書

□手元現金

手元にある現金の額

不動産がある場合に必要な書類

□登記簿謄本(全部事項証明書)

財産評価と所有者を確認

□地積測量図及び公図の写し

間口や実測面積を確認

□固定資産税評価証明書

□住宅地図

周辺の建物の状況を確認

□名寄帳(固定資産課税台帳)

所有する不動産を確認

□賃貸借契約書

賃貸借している土地・建物がある場合

有価証券がある場合に必要な書類

□証券会社の預り証明書(残高証明書)

有価証券の内容を確認

□配当金支払通知書

株式の詳細を確認

生命保険がある場合に必要な書類

□保険金の支払通知書

□生命保険証書のコピー

契約者と被保険者を確認

債務・葬式費用がある場合に必要な書類

□借入金の残高証明書

金融機関から借入れを確認

□未納租税公課(課税通知書、納付書)

住民税、固定資産税、事業税、国民年金、国民健康保険料、介護保険料等で本来本人が支払うべきだったものを確認

□未納の医療費、公共料金等の領収書

本来本人が支払うべきだった医療費や公共料金等を確認

□葬式費用の領収書

葬儀に関する費用の確認

その他の財産がある場合に必要な書類

□自動車

車検証のコピー

□ゴルフ会員権・リゾート会員権

預託金証書または証券のコピー

□貴金属・宝石等

鑑定書など

【2_4】特例を利用する場合に必要な書類

小規模等宅地等の特例を利用する場合

□老人ホームの入居関係の資料

被相続人が老人ホームに入居していた場合の確認

□介護保険の被保険者証等のコピー

要介護認定を受けていた場合の確認

障害者控除を利用する場合

□障害者手帳のコピー

障害等級を確認

相次(そうじ)相続控除を利用する場合

□被相続人の過去の相続税申告書

被相続人が過去10年以内に別の相続をしていた場合の確認

贈与税額控除を利用する場合

□贈与税申告書、贈与契約書

過去3年以内に贈与を受けていたかの確認

相続時精算課税制度を利用する場合

□贈与税申告書、贈与契約書、相続時精算課税制度選択届出書

相続時精算課税制度の適用を受けていたかの確認

相続財産についての書類(2-3)は提出義務があるわけではありませんが、相続財産を明確にできるため、添付することで税務調査が行われずに済む確率が高くなります。

ただし、関係する書類をすべて提出することで、過去の預金の流れを調べられ、相続人に不利になる可能性もあります。

これらの書類をどこまで添付するかの判断は経験が少ないと難しいため、相続税専門の税理士事務所に相談するといいでしょう。

相続税の申告書の書き方

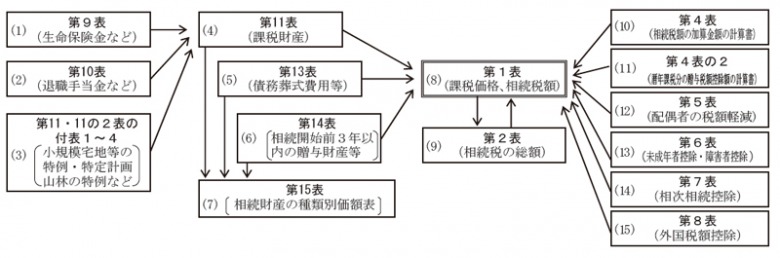

第1表から第15表まである相続税の申告書は、番号順ではなく下記の図のように構成されています。

(出典:国税庁「相続税の申告のしかた(令和2年分用)」)

この図の構成に従って、カッコ内の数字の順番通りに申告書を作成することで、相続税の金額が計算できるようになっています。

手順①相続財産および負債の計算

(1)第9表(生命保険など明細書)

(2)第10表(退職手当金などの明細書)

それぞれ非課税金額を差し引いて、相続税がかかる金額を計算します。

(3)第11・11の2表の付表1〜4(小規模宅地等についての課税価格の計算明細書)

もともとの宅地等の評価額から特例適用額を差し引いて、相続税がかかる宅地等の評価額を計算します。

(4)第11表(相続税がかかる財産の明細書)

相続税がかかる財産(土地、家屋、有価証券、現金・預貯金)を種類ごとに記入し、第9表、第10表、第11・11の2表の付表1〜4で計算した金額も記入します。

(5)第13表(債務及び葬式費用の明細書)

(6)第14表(相続開始3年以内の贈与財産等)

(7)第15表(相続財産の種類別価額表)

第11表で計算した金額と、第13表、第14表の金額を記入し、課税価格を計算します。

手順②相続税の総額を計算

(8)第1表(相続税の申告書)

順番①で作成した表から、それぞれの指定の金額を転記し、課税価格を計算します。

(9)第2表(相続税の総額の計算書)

課税価格から基礎控除額を差し引いて課税遺産総額を求め、課税遺産総額から 法定相続人それぞれの相続税額を算出します。

各人の相続税額を合計した相続税の総額を計算

手順③控除および相続税の加算を計算

(10)第4表(相続税額の加算金額の計算書)

相続税額の加算を計算します。

(11)第4表の2(暦年課税分の贈与税額控額の計算書)

(12)第5表(偶者の税額軽減額の計算書)

(13)第6表(未成年者控除額・障害者控除額の計算書)

(14)第7表(相次相続控除額の計算書)

(15)第8表(外国税額控除)

それぞれ控除の額を計算します。

手順④相続税額を計算

手順①〜③にもとづいて、第1表で最終的な各相続人の相続税額を算出します。

相続税申告の手続き

相続税の申告書が完成したら、申告書と添付書類を税務署に提出して申告します。

【手続きに関する詳細事項】

提出時期:相続の開始があったことを知った日の翌日から10か月以内

10か月後の月命日と覚えておくといいでしょう。

申告期限が土日祝日等に当たる場合は、これらの日の翌日が期限となります。

例)申告期限日が7月20日で土曜日だった場合、21日が日曜で、22日が祝日なら、申告期限は23日の火曜日に延長されます。

提出先:被相続人の住所地を管轄する税務署

被相続人の住民票の除票(相続税申告に必要となる書類)に記載されています。

相続人の住所地と間違えやすいので注意しましょう。

提出方法:税務署に持参、または郵送により提出

手数料:不要

受付時間:8:30〜17:00

税務署が閉庁日に当たる場合(土日祝日、年末年始)は除く

手続きがわかりにくいケース

・老人ホームに入居中に亡くなった場合

相続税申告書の提出先は、被相続人の自宅の住所を管轄する税務署ですが、老人ホームに入居していた場合は、基本的に住民票を老人ホームの住所に移しています。その場合は老人ホームの住所地を管轄する税務署に提出します。

・相続人が複数人いる場合

相続人が何人いても、申告書の提出先は被相続人の住所地を管轄する税務署です。

そのため相続人がそれぞれ別の場所に住んでいる場合は、それぞれの相続人が同じ税務署に申告書を提出します。

ただし、相続税法の規定により、相続人が複数人いる場合は1つの申告書を共同提出することができます。

遺産分割で争いやもめ事が起きてしまった場合、相続人が別々に申告書を提出するケースがありますが、申告書の内容に相違点が見られることが多いため、税務調査の対象になる可能性が高くなります。

共同提出は広く利用されている方法なので、相続人が複数人いる場合は利用をおすすめします。

相続税の申告は自分でもできるのか

相続税の申告は、税理士が行わなければならないといった決まりはありません。従って、自分で申告書を作成し納税することも可能です。しかし、相続税の仕組みはかなり複雑です。

特に次のようなケースは適切な判断が難しく、専門的な知識とともに時間と労力も必要になります。

・土地の価格評価の判断

同じ土地でも、土地の形状や面している道路の数、周りの環境などにより土地の評価額は異なります。地図上で判断できないことも多く、不動産の専門的知識が必要です。

・配偶者・子供名義の預貯金の判断

相続税では、預貯金の名義よりも、実質的に誰が保有・管理していたかでその預貯金が誰のものであるかを判断します。

この判断は、相続税申告の知識とともに経験が重要です。

・特例適用の判断

相続税には「配偶者の税額控除」「小規模宅地等の特例」など税額を軽減できる様々な特例があります。

特例適用の要件に当てはまらないのに適用して申告すると、過少申告とみなされ後から追徴課税を受ける可能性があります。逆に、特例適用できるのに利用しないと税金を納めすぎてしまう可能性もあります。

特例適用ができるかどうかの正しい判断は相続税の専門的知識が必要です。

こんなときは税理士に相談しよう

相続税の申告内容は、相続する財産や適用する特例によって、より複雑になるケースがあります。

次にあげるケースに該当する場合は、税理士に相談することをおすすめします。

・相続財産に不動産が多い

相続税の申告で難しいといわれるのが相続財産の評価です。

中でも土地に関しての評価は複雑で、同じ土地でも税理士によって評価が異なることも珍しくありません。また、さまざまな特例や計算方法があり、相続税と不動産の知識がないと正しい評価ができません。

・遺産が1億円以上ある

1億円以上の遺産があると、相続税の額も大きくなります。もし申告に誤りがあった場合、ペナルティとなる追徴課税の額も大きくなります。

・配偶者の税額軽減を適用したい

相続税には「配偶者の税額軽減」の制度があり、配偶者が相続する財産について一定の額までは相続税が課税されません。

要件を満たしていれば、簡単に申告できる制度です。配偶者が多額の遺産を相続することで節税が可能な制度でもあり、一見、利用しやすいように見えますが、実は難しい制度なのです。

多額の遺産を相続した配偶者が亡くなった場合、次の相続税の額が大きくなります。この相続では「配偶者の税額軽減」は使えないため相続人の負担が増します。

相続財産の内容とともに相続人の家族構成なども考えて制度をどう利用するかを考えなければならないのです。

・小規模宅地等の特例を適用したい

小規模宅地等の特例は、相続した自宅等について、一定の要件を満たす人が相続した際に評価額を大幅に下げることができる特例です。

当てはまる場合はぜひ利用したい特例ですが、適用するための条件は非常に複雑です。

専門知識のある税理士でないと、特例が適用できずに高い相続税を支払うことになりかねません。

税務署の相談窓口なら無料で教えてもらえる?

税務署では、税金について無料で相談にのってもらえます。相続税の申告についての相談もでき、匿名での相談も可能です。

ここでは、税務署の相談窓口で相続税の相談をするメリットとデメリットを解説します。

税務署に相談するメリット

・無料で相談できる

電話で相談する方法と、個別に職員と面談できる方法があります。

職員と面談する場合は事前に電話予約をする必要がありますが、どちらの場合も無料です。

・何度でも相談可能

電話も面談も回数に制限はありません。面談の場合は事前予約が必要ですが、予約が取れれば何度でも相談できます。

・基本的なことでも聞ける

税務署での相談は、納税者に正確に申告・納税してもらうために設けられています。そのため、相続税についての基本的な質問はなんでも気軽に受け付けてくれます。税理士に相談するには気がひけるような初歩的な質問や相談もしやすいといえるでしょう。

税務署に相談するデメリット

・相談できるのは一般的な内容のみ

税務署で相談できる内容は、税の制度や必要な資料、申告書の記入方法など一般的な事項に限られます。個別の申告内容について具体的に教えてくれることはありません。

・節税方法は教えてもらえない

相続税の申告では、控除や特例を利用して節税できる方法がありますが、税務署ではこうした節税に関するアドバイスをしてもらうことはできません。

・担当制ではない

税務署の相談窓口は、その日の当番職員や手が空いている職員が対応するため、前回と同じ職員を指定して相談にのってもらうことはできません。

・相談時間が限られる

相談受け時間は税務署が空いている平日の日中のみで、夜間や土日祝日及び年末年始の閉庁日には受け付けてもらえません。

また確定申告のシーズンは税務署が忙しくなるため、相談対応できる職員が少なくなり、面談の予約も取りにくくなります。

税理士に依頼するなら「相続に強い税理士」を見極めよう

税理士の主な仕事は、日本に100社以上ある会社組織の決算業務や法人税申告です。

その他の業務に相続税申告も含まれますが、日本にいる税理士約8万人に対し、相続税の申告件数は年間15万件ほどなので、相続税申告の実務経験がほとんどない税理士はたくさん存在します。

そこで、ここでは相続税申告に強い税理士を見極めるためのポイントを紹介します。

・相続税専門の税理士事務所か

税理士事務所の名前で検索し、相続税専門で業務を行っているかを確認します。

相続税専門とうたっていても、業務内容に相続税申告が含まれているだけで別の業務を主としている事務所もあります。また、相続税専門のホームページとは別に、違う業務を専門としたホームページを作っている税理士事務所もあるので注意しましょう。

・税理士資格者の在籍割合が多いか

税理士事務所には、税理士の資格者以外に税理士の補助的業務を行う事務スタッフもいます。

事務所の規模が大きければ税理士の数も多いと思うかもしれませんが、その割合についてはしっかりチェックしましょう。

大きな事務所でも税理士の資格者が極端に少ない場合、税理士が名前だけの担当で、実際の申告業務はスタッフが行い、ずさんな申告になる可能性があります。

・担当税理士の実績が豊富か

税理士が多数所属する大手事務所の場合、経験の浅い税理士が所属していることもあります。自分の担当となる税理士の実務経験や実績の確認も忘れずに行ってください。

・税理士以外の専門家と連携が取れているか

相続税の申告における土地の鑑定は、専門的知識のある税理士でも難しい場合があります。土地や不動産のプロである不動産鑑定士などと連携が取れている事務所がおすすめです。

また遺産分割協議が難航する相続では、司法書士、行政書士、弁護士と連携があるとスムーズにすすめられます。

相続税申告に関する無料相談実施中!

相続税申告や相続手続など相続に関わるご相談は当事務所にお任せください。

相続の相談実績は300件以上と実績がございます。

相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは03-5335-7981になります。

お気軽にご相談ください。