小規模宅地等の特例で大幅節税へ!要件や事例をわかりやすく解説します

最終更新日時:2022年7月27日

相続税には、様々な「特例」や「控除」があります。 それらは、高額な相続税を課せられることで、相続税の支払いができない、相続人のその後の生活が困難になる、といったことが起こらないように国が設けている制度です。 簡単に言いますと「相続税を安くする制度」です。 数ある特例や控除の中でも、特に大きな節税が見込める重要な特例が「小規模宅地等の特例」です。

ここでは、 ・小規模宅地等の特例とは何か ・小規模宅地等の特例の適用要件や、利用する際の手続き ・よくある事例 について分かりやすく解説していきます。

小規模宅地等の特例とは

小規模宅地等の特例とは、被相続人が住んでいた土地や事業を営んでいた土地において、一定の条件を満たせば、その評価額を最大80%減額できる制度です。

「小規模」というだけあって、減額できる土地の面積には上限が設けられていますが、金額について上限はありません。

例えば評価額1億円の土地を相続した場合、小規模宅地等の特例を利用すると、評価額を2,000万円とすることができるのです。

正確な計算ではありませんが、評価額1億円の土地の相続税は約3,000万円だけれど、評価額が2,000万円になると、相続税は約100万円になる、というイメージです。

相続する土地の価値は変わらないのに、大幅な節税効果が見込めることが特徴です。

被相続人が住んでいた土地や事業を営んでいた土地は、相続人の生活基盤となる重要な財産です。

このような財産に相続税を満額かけて、相続人が住む土地や事業を営む土地を失ってしまうことがないように、と定められたのが小規模宅地等の特例なのです。

小規模宅地等の特例を利用するための要件

節税効果の高い小規模宅地等の特例ですが、利用するには一定の要件を満たす必要があります。

小規模宅地等の特例の要件は非常に複雑と言われていますが、1つ1つ順を追って確認し、理解を深めていきましょう!

小規模宅地等の特例を利用するための前提条件

1.「被相続人」または「被相続人の生計一親族(被相続人と同じ財布で生活をしていた親族)」の、事業用または居住用の宅地等であること

※「被相続人」「生計一親族」を合わせて「被相続人等」と言います

2.その宅地等が、建物または建築物の敷地であること

その建物や構築物については、所有者は問いません。

小規模宅地等の特例を利用するには、まず以上の2点を満たす必要があります。

「事業用または居住用」なので、保養を目的とした別荘や、生計を共にしていない親族が使用している宅地は適用ではありません。

ただし、別々の生活をしていても、仕送りなどしている場合は生計を共にしていたとみなされます。

小規模宅地等の特例における「宅地の種類」と「要件」

宅地の種類は4つあります。種類ごとに要件を見て行きましょう。

1.特定居住用宅地等

被相続人等が居住していた宅地です。被相続人が住んでいたのか、被相続人の生計一親族が住んでいたのかで要件は異なります。

●被相続人が居住していた宅地

以下A~Cのいずれかに該当する場合のみ、適用されます。

A.被相続人の配偶者が取得すること

B.被相続人と同居していた親族が、そのまま相続税の申告期限まで居住すること

かつ、その宅地を所有していること

C.被相続人と同居していないが、下記の要件を満たす親族が、相続税の申告期限までその宅地を所有していること

C-1:被相続人に配偶者がいないこと

C-2:被相続人と同居している相続人がいないこと

C-3:相続発生前3年以内に、自分もしくは自分の配偶者の持ち家に住んだことがないこと(いわゆる「家なき子特例」と言われます)

●被相続人の生計一親族が住んでいた宅地

以下のいずれかに該当する場合のみ、適用されます。

A. 被相続人の配偶者

B. 被相続人の生計一親族が、そのまま相続税の申告期限まで居住すること

かつ、その宅地を所有していること

被相続人の配偶者については、居住要件(相続税の申告期限まで、その宅地等に居住すること)も所有要件(相続税の申告期限まで、その宅地等を所有していること)もありません。

2.特定事業用宅地等

被相続人等が事業で使っていた土地のことです(貸付事業は含まれません)。

以下の2つが要件です。

A. 事業承継・事業継続要件

被相続人の事業を相続税の申告期限までに引継ぎ、かつその事業を申告期限まで継続すること

B. 保有継続要件

その宅地を相続税の申告期限まで所有すること

3.特定同族会社事業用宅地等

一定の法人が事業(貸付事業は含まれません)に使用していた土地のことです。「一定の法人」とは、被相続人や被相続人の親族が、法人が発行している株式の総数もしくは出資総額の50%超を保有している法人です。

主な要件は以下のとおりです。

A. 法人役員要件

その宅地等を取得した親族が、相続税の申告期限においてその法人の役員であること

B.保有継続要件

その宅地を相続税の申告期限まで所有すること

4.貸付事業用宅地等

被相続人等が、不動産貸付業に使用していた土地のことです。例えば、その土地の上に賃貸アパートを建てたり、第三者に貸したりしていたケースです。

要件は以下のとおりです。

A. 事業承継・事業継続要件

被相続人の貸付事業を相続税の申告期限までに引継ぎ、かつその貸付事業を申告期限まで継続すること

B.保有継続要件

その宅地を相続税の申告期限まで所有すること

小規模宅地等の特例における限度面積と減額割合

ここまでは、小規模宅地等の特例における宅地の種類と、その要件について確認しました。

続いては、その宅地等の面積についての決まりを見て行きましょう。

先にも述べたように「小規模」というだけあって、大きな面積の土地に対しては適用がありません。小規模宅地等の特例は、「高額な相続税によって、相続人が事業用・居住用の土地を手放さなければならない」ということがないように作られた制度です。

(1)特定居住用宅地等

限度面積:330㎡まで

減額割合:80%

(2)特定寺領用宅地等および特定同族会社事業用宅地等

限度面積:400㎡まで

減額割合:80%

(3)貸付事業用宅地等

限度面積:200㎡まで

減額割合:50%

(1)と(2)の両方に該当する場合(居住用宅地と事業用宅地)、併用が可能なので、合計730㎡まで適用することができます。

ただし、(3)の貸付事業用と、それ以外(1と2)を併用する場合には「合計制限」があり、全体で200㎡までしか適用されません。

どの土地がいくら控除を受けられるかを計算するには、以下の算式を用います。

(1)特定居住用宅地×200/330+(2)特定事業用宅地×200/400+(3)貸付事業用宅地等≦200㎡

なお、上限面積を超えた分については、小規模宅地等の特例は適用できません。

そのため、相続する宅地が複数あり、限度面積を超える場合は、できるだけ1㎡あたりの単価が高い宅地から適用を受けることをおすすめします。

小規模宅地等の特例の適用事例① 被相続人が居住していた1軒家を相続した

この事例は最もよくある相続パターンです。

小規模宅地等の特例を適用するとどれくらい土地の評価額を下げられるか、以下の具体例で見ていきましょう。

事例①-1

相続した宅地の面積:300㎡

宅地評価額:3,000万円

「特定居住用宅地等」の限度面積は330㎡なので、この宅地はすべて小規模宅地等の特例の適用となります。減額割合は80%なので、評価額は以下のとおりです。

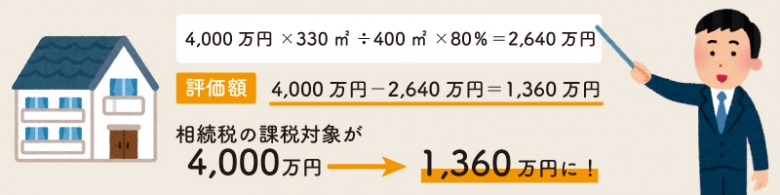

事例①-2

相続した宅地の面積:400㎡

評価額:4,000万円

この場合、相続した宅地400㎡のうち、限度面積である330㎡までが適用となります。

宅地の面積すべてに特例が適用できなかったとしても、大幅な節税効果が期待できることがわかります。

また、先述の「宅地の種類と要件」で挙げたように、宅地を「誰が」相続したかによって、適用の要件は異なります。

事例①-1、①-2の場合、相続する人が被相続人の配偶者であれば、相続税の申告期限までその宅地に居住している必要も、またその宅地を所有している必要もありません。

一方で、被相続人と同居していた親族が相続する場合、相続税の申告期限までその宅地に居住し、かつその宅地を所有している必要があります。

小規模宅地等の特例の適用事例➁ 駐車場を相続した

駐車場を相続した場合、「小規模宅地等の特例を利用するための前提条件」で挙げた「その宅地等が、建物または建築物の敷地であること」がポイントとなります。

つまり、規模宅地等の特例を適用するには、駐車場の敷地上にアスファルト舗装やコインパーキング設備などの構築物が設置されている必要があります。

例えば、ロープを張っただけ、止め石を置いただけのいわゆる「青空駐車場」は、構築物があるは言えないので適用を受けられません。

砂利敷きの駐車場については、砂利が構築物と認められるかどうかが争点となります。

例えば、砂利が宅地全体に分厚く敷き詰められており、駐車場業を行うための投資がされていると判断された場合には適用となります。

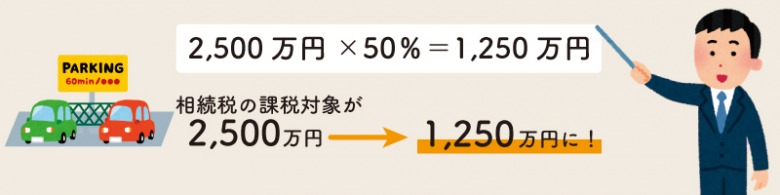

小規模宅地等の特例が適用された場合の減額割合

駐車場に小規模宅地等の特例が適用された場合、その減額割合は50%です。

これは、駐車場が「貸付事業用宅地等」にあたるためです。限度面積は、200㎡までです。

事例

相続した宅地の面積:200㎡

評価額:2,500万円

貸付形態は問われないため、コインパーキング業者に貸している場合や、月極で貸している場合も貸付事業に含まれます。

【駐車場の相続Q&A】

相続発生後に構築物を置いてもいい?

もともと青空駐車場で、相続発生後に構築物を設置した場合、小規模宅地等の特例は適用されません。

相続が開始した時点の状況で判断されるためです。

一部だけアスファルト舗装をしている駐車場

駐車場の一部にアスファルト舗装をしているが、あとは土という場合、アスファルト舗装されている部分だけが小規模宅地等の特例の適用となります。

親族に無償または低額で貸している

小規模宅地等の特例は、「相当の対価」で貸付事業を行っていなければ適用できません。

親族や知り合いなどに貸付する場合、市場の原理が働かず自由に賃料を決めることができてしまいます。

無償または低額で貸付をしている場合「相当な対価」には該当しないと考えられるため、特例は受けられません。

月極の駐車場で空きがある場合

例えば8台停められる月極駐車場のうち、相続開始時点で3台が空いていた場合、空きも含めて50%評価減の対象となります。

ちなみに、賃貸アパートなどで空室がある場合、空室部分は小規模宅地等の特例が適用できません。

貸付駐車場に自家用車を停めている

駐車場に小規模宅地等の特例が適用されるのは、貸付をしている場合に限られます。

そのため、駐車場で自家用車を停めている部分は適用ではありません。貸付をしている部分と、自家用車を停めている部分を面積で按分(あんぶん)して計算します。

こんなケースは相続専門の税理士へご相談下さい!

代表的な宅地相続のパターンとして ・被相続人が居住していた一軒家の相続 ・駐車場の相続 について解説しました。

しかし、土地の相続パターンは実に多様で、小規模宅地等の特例が使えるかどうかの判断が難しいケースもあります。

以下のようなケースで判断に迷われた場合は、税理士に相談することをおすすめします。

【住居用宅地の相続(特定居住用宅地等)】

・1軒家がある土地を複数相続した

・渡り廊下でつながった離れのある家に、小規模宅地等の特例を適用させたい

・被相続人が老人ホームに住んでいた場合

・被相続人が入院していた場合

・建築中や建て替え中の家がある土地を相続した

【事業用宅地の相続(特定事業用宅地等、特定同族会社事業用宅地等)】

・個人商店のある土地を相続した

・会社のある土地と、居住用の土地の両方を相続した

・被相続人が保有していた土地を、同族会社に貸し付けていた

・耕作されている農地を相続した

【貸付事業用宅地の相続(貸付事業用宅地等)】

・賃貸アパートを相続した

・時間貸しの立体駐車場がある土地を相続した

相続税対策や土地評価については、すべての税理士が得意分野としているわけではありません。

大半の税理士事務所は、会社の税金である法人税をメインに取り扱っています。

ある税理士事務所では小規模宅地等の特例は適用できないと言われたが、相続専門の税理士に相談したところ適用が可能となった、というケースもあります。

税理士への相談を検討している方は、相続専門の税理士を選ぶことをおすすめします。

小規模宅地等の特例を受けるために必要な手続きとは

節税効果の高い小規模宅地等の特例ですが、注意したいのは、特例を適用することで相続税額がゼロになる場合でも、相続税の申告が必要ということです。

小規模宅地等の特例を利用するには、相続税の申告書とは別に添付書類が必要です。

【基本の添付書類】

・遺言書または遺産分割協議書の写し

・被相続人の戸籍謄本の写しまたは法定相続情報一覧(※)

・相続人全員の印鑑証明書

※ 法定相続情報一覧とは、被相続人の相続関係を1通の用紙に記載したものです。法務局ホームページの記載例を参考に自分で作成し、法務局に提出して認証を受けます。一度認証を受けると5年間は写しが無料で交付されるため、同じ戸籍謄本を何通も用意しなくてもよくなり、相続手続きが楽になります。

【状況によって必要となる添付書類】

■特定居住用宅地等に必要な書類

・住民票の写し(相続発生日以降に作成されたもの)

※同居していない親族が相続する場合は、以下も必要です。

・戸籍の付表の写し(相続発生日以降に作成されたもの)

・相続する家の登記事項証明書

・相続する人が住んでいる借家の賃貸借契約書等

被相続人が老人ホーム等に入居していた場合

・被相続人の戸籍の附票の写し(相続発生日以降に作成されたもの)

・介護保険の被保険者証、要介護認定証、要支援認定証、障害福祉サービス受給者証等の写し

・施設に入居する際の契約書の写し

■特定事業用宅地等に必要な書類

個人商店等の事業を行っていた土地については特別な書類は必要ありませんが、「特定同族会社事業用宅地等」である場合には、以下の書類が必要になります。

※特定同族会社事業用宅地等:親族経営による株式会社、有限会社など、法人名義の社屋や事務所の建物がある土地

・対象法人の定款の写し(相続発生時に効力を有しているもの)

・対象法人の登記事項証明書(当該宅地の保有継続を証明するもの)

・対象法人の株主名簿(株式の過半数が同族によって所有されていることを証明するもの)

■貸付事業用宅地等に必要な書類

アパートや駐車場、駐輪場など貸付事業を行っている土地については、特別な書類は必要としません。

ただし、相続発生前3年以内に、新たに被相続人等の特定貸付事業用として使われた場合は、賃貸借契約書や確定申告書が必要となります。(被相続人等が、相続発生日まで3年を超えて特定貸付事業を行っていたことの証明となるもの)

小規模宅地等の特例を受けられないケースとは

小規模宅地等の特例は「誰が相続するか」で要件が異なるため、適用を受けるには当該宅地を取得する相続人が決定している必要があります。

そのため、遺産分割協議が完了していない場合には、小規模宅地等の特例を受けることができません。

ただし、相続人の人数が多い、海外に住んでいる相続人がいる、意見がまとまらない等の理由で相続税の申告期限内に遺産分割が完了できない場合には、「3年以内の分割見込み書」を添付しましょう。

この場合、法定相続分で遺産を相続したと仮定して相続税額を計算し、申告期限内に申告・納税をします。

この時は小規模宅地等の特例を受けることができませんが、申告期限から3年以内に遺産分割をして申告をやり直すことで、特例を受けることができます。

小規模宅地等の特例適用後、控除されない財産が残ったら?

小規模宅地等の特例を使ったけれど、すべては控除できなかったという場合は、そこからさらに相続税を計算する必要があります。

相続税額は以下のような手順で求めます。

1. 被相続人の全財産から基礎控除を差し引く

2. 小規模宅地等の特例、その他特例・控除で求めた控除額を1から差し引く

3. 残った財産に対し、課税率をかける

相続税は、相続遺産が多いほど高くなる累進課税です。

相続税の納税期限は、相続開始(故人が亡くなって)から10か月以内。特に相続した財産に不動産が多く現金が少ない場合は、相続税の支払いが困難になることもあります。

また、小規模宅地等の特例の要件を満たす複数の土地を相続した場合、どの宅地から特例を適用させればよいかの「有利判定」が必要になり、計算も複雑になります。

他にも、評価額の高い土地を取得したが、小規模宅地等の特例を適用してその相続人の相続税が大幅に少なくなるケースでは、他の相続人と揉めてしまうこともあります。

小規模宅地等の特例を適用する場合には、相続に強い税理士に依頼することをおすすめします。

当事務所も相続を専門としておりますので、小規模宅地等の特例について、また相続全般において少しでも気になることがございましたら、ぜひ無料相談をご活用ください。

相続税申告に関する無料相談実施中!

相続税申告や相続手続など相続に関わるご相談は当事務所にお任せください。

相続の相談実績は300件以上と実績がございます。

相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは03-5335-7981になります。

お気軽にご相談ください。