相続手続きの流れ

相続開始後の手続きについて期限があるのはご存知でしょうか?

例えば、死亡後7日以内に死亡届出の提出、3ヵ月以内に相続放棄、限定承認の手続きなどです。ここでは、特に期限がある手続きを中心に相続税申告までの流れをご説明します。

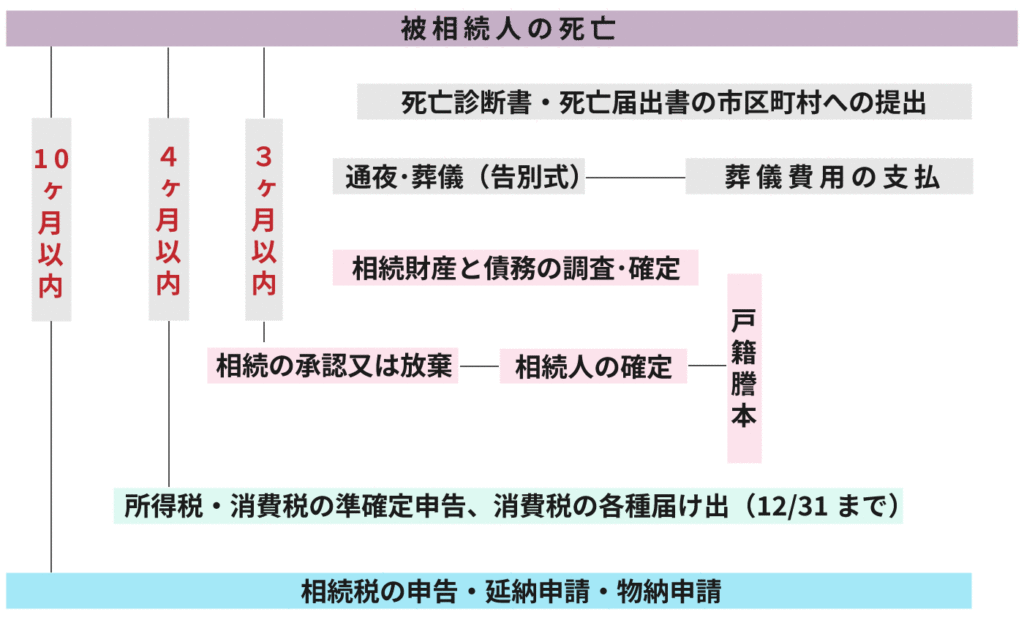

相続税の申告手続スケジュール

相続税申告期限は、相続の発生日から10ヵ月後です。申告日を迎えるまでにも、期限の定められた手続きが存在しますので、10ヵ月間の流れを確認することが円滑に相続税申告を進めるためにも重要になります。

● 3ヵ月・4ヵ月・10ヵ月に注意が必要です

相続が発生したら、出来るだけ早く被相続人の所有していた財産や債務を確認する必要があります。また、その後の遺産分割にも関わってきますので、遺言書の有無も確認が必要になります。特に法的な決まりとして期限が定められている次のものは、注意が必要です。

・ 3ヵ月以内

まず、亡くなった日から3ヵ月で期限を向かえるのは、相続放棄の期限です。

この手続きは、亡くなった方の遺産を相続したくない相続人がいる場合には、相続を放棄することを家庭裁判所に申し出る手続きです。3カ月以内に申し出をしないと、相続することを承認したものと取り扱われるので注意が必要です。ちなみに相続放棄をしなくても、遺産分割協議で「私は財産を相続しなくていいですよ」といえば、同じ結果になります。

相続放棄の手続きは、どちらかといえば、亡くなった方が借金などを多額に残してしまった場合などに使われることが多いです。

・ 4ヵ月以内

確定申告を必要とする方については、亡くなられた日の翌日から4ヵ月以内にその年1月1日から相続開始日までの所得税を申告します。これを、「準確定申告」といいます。亡くなられた方が青色申告を行っていた場合、相続人がその事業を引き継いで青色申告を行うのであれば、準確定申告の申告と同時に事業を引き継ぐ方の青色申告承認申請書を提出しなければなりません。

・ 10ヵ月以内

準確定申告が終わると、遺産分割の協議を行い、相続人がそれぞれ取得する財産の把握や負担する相続税額を算定します。それと同時に財産や債務の計上漏れがないかどうか調べます。また、納税資金をどのように準備するかも考えていかなければなりません。

準確定申告が終わった後は、相続税の申告期限がやってきます。

申告期限は、被相続人の死亡を知った日の翌日から10ヶ月以内です。

例えば、12月15日にお亡くなりになった場合は10月15日が申告期限となります。

相続税の申告には様々な書類を集める必要があります。また、どのように遺産を分割するのかを決定し、財産を評価した上で、相続税の金額を計算します。10ヵ月以内に申告できない場合は、ペナルティーも発生しますので注意が必要です。

3ヵ月以内にすべきこと

相続放棄(相続人が被相続人の権利や義務を一切受け継がない)

限定承認(相続人の受け継ぐ財産の限度内で債務負担を受け継ぐ)は家庭裁判所へ申述

⇒相続人の確定

4ヵ月以内にすべきこと

被相続人に所得があった場合、準確定申告と納税

10ヵ月以内にすべきこと

相続税の申告・納付

相続手続きは、ほとんどの方にとって初めての経験であり、また提出すべき書類の種類や枚数も多く、自己判断では難しいことも多いです。加えて期限を意識して行動しなければならず、精神的にも負担がかかります。ご不安やご心配なことが少しでもございましたら、ぜひ当事務所にご相談ください。