払いすぎた相続税は還付される!必要な手続きは?

相続税の申告及び納税が終わった後に「相続税を払いすぎているかも」と気づいたら・・・。

払いすぎた相続税は、還付手続きを行うことで戻ってくる可能性があります。

今回は、相続税を払いすぎている可能性があるケースや、相続税の還付手続きについて詳しく解説します。

相続税の還付には期限がある

相続税の還付

相続税の還付とは、払い過ぎた相続税を国から戻してもらうことをいいます。

「税理士に依頼したから、相続税を納めすぎていることはない」

と思われる方もいるかも知れませんが、国税庁のデータによると、毎年多額の相続税が還付されています。一人当たりに換算すると、還付金額は平均1,200万円。

自分で申告していた場合だけでなく、税理士に依頼して申告をしていても、相続税の還付の可能性は十分にあり得ることなのです。

相続税を払いすぎていた場合、税務署へ還付申請の手続きである「更正の請求」を行います。

還付が認められると、払いすぎた分の相続税が返金されます。逆に認められなかった場合は、不服申し立てをすることができます。

相続税還付の期限

相続税の還付は「相続税の申告期限後5年まで」と定められています。

相続税の申告期限が、故人が亡くなってから10か月なので、亡くなってからの期限は「5年10か月」です。

一度払ってしまった税金は取り戻せないと諦めずに、還付を受け取れる可能性がある場合は、少しでも早く手続きを行うことをおすすめします。

なぜ相続税の還付が発生するのか

土地の評価

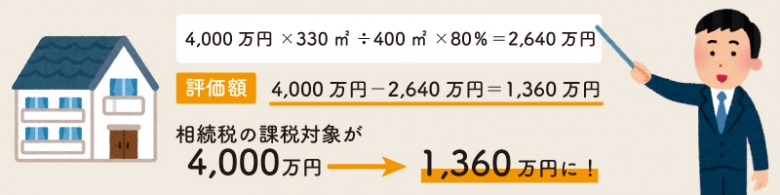

相続税の払いすぎは、土地の評価が原因のケースがほとんどです。

土地の評価は、現金のように金額をすぐに把握できる資産とは異なります。

原則的な「路線価」による評価方法はありますが、実際はさまざまな「減額要因」が考えられます。しかしこの減額要因を考慮せず、高い評価額のまま申告していると、相続税が高く計算され、払いすぎになるのです。

例えば、広い土地については、特殊な計算方法により減額評価されます。また同じ面積の土地でも、不整形地、傾斜地など、土地の形により減額評価される場合もあります。

その他、騒音や日照障害など環境が悪い土地も減額評価の対象になります。

図面上で評価することがむずかしいケースも多く、現地調査が必要な場合もあります。

このように土地の評価は非常に複雑なため、税理士によって評価額が異なることも珍しくありません。

税理士の経験不足

税理士の登録者数は約7万8千人といわれています。一方で相続税の申告件数は年間で約5万5千件。単純に計算すると、一人の税理士が相続税申告の経験をする件数は、1.4年に1回の割合になります。

さらに、税理士の多くは個人の確定申告や会社の会計業務などをメインに行っており、相続税申告は相続税専門の税理士が行うことが多いのが現状です。

そのため実際には、一般的な税理士が相続税申告を経験するのは数年に1回程度だと考えられます。

また毎年のように税制改正がある税金の世界では、新たな特例が新設されたり、特例の条件が変わったり、計算方法が変更することもあるため、常に最新の税制情報を収集する必要があります。特に相続税に関しては2018年に40年ぶりの大改正がありました。

つまり、日々携わっている業務以外に、数年に1度あるかないかの相続税に関する情報収集を行っている税理士は少なく、相続税の申告はハードルの高い業務となっているのです。

さらに、税理士試験では、「相続税法」は必須科目ではなく自由選択となる「選択科目」です。そのため「相続税法」を選ばなかった場合、相続税の勉強をすることなく税理士になるケースもよくあります。

このような事情により、相続税の経験が浅い税理士や、相続税の勉強をしてこなかった税理士は、参考書程度の知識で土地の評価を行うことになります。

そして罰則がある「過少申告」にならないよう、多少高めの評価で申告していることが多いのです。

相続税の還付は「土地の評価」を見直すこと

ここまでに述べたように、相続税の還付が発生する大きな原因は

・土地の評価が複雑でむずかしいこと

・経験の少ない税理士が、安全策で高めに土地を評価していることの二つが挙げられます。

そのため高く評価されていた土地の評価を見直し、低い評価で申告し直すのです。

申告が認められれば、相続財産の金額が下がります。それに伴って納税額も下がり、払いすぎていた相続税が還付金として戻ってきます。

例)土地の評価を1億円で申告し、3,000万円の相続税を支払った場合

土地の評価を見直したところ7,000万円と評価。「更正の請求」が認められ相続税が2,100万円となり、還付金として900万円が戻ってきた。

相続税が還付されやすい土地の特徴8つ

土地の評価が正しく行われず、減額評価できる可能性が高い土地の特徴を以下に挙げました。

1.広大な土地

広大な土地とは以下の通りです。

・周辺に比べて著しく広い(三大都市圏は500㎡、それ以外の地域は1,000㎡)

・マンションを建てるのに適していない

・住宅を建てる場合、新たに道路を作る必要がある

広くても利用価値があるとみなされれば減額の対象にはなりません。広い土地についての要件は複雑なため、素人が判断するのはむずかしいです。

2.不整形地

長方形あるいは正方形に整った「整形地」に対し、旗竿地やL字型、三角型の土地など、いびつな形をしている土地を「不整形地」といいます。

有効活用がしづらい土地です。

3.無道路地

一般に道路に接していない宅地のことをいいます。

すでにある建物を壊しても建て直しができない、利用価値の低い土地です。

4.傾斜地

地面が傾斜している土地は平坦な土地と違い、活用するには整地費や土盛費、土止費(※)などの宅地造成費をかけなければなりません。

傾斜が30度以上ある「崖地」や、道路と土地に「高低差がある土地」も同じ理由で土地の評価が下がります。

※土止費:土盛りした土砂の崩壊や流出を防止するための擁壁工事

5.測量時期が古い土地

明治以前に測量された場合、登記簿に記載された情報より実際の土地面積が小さい場合があります。登記簿情報のままで評価されていないか確認しましょう。

6.忌み地

墓地などに隣接する土地のことをいいます。

「利用価値が著しく低下している宅地」と考えられます。

7.庭内神祠がある土地

庭に庭内神祠がある場合、その敷地部分が非課税適用の対象とみなされれば、残りの土地だけの評価となります。

※庭内神祠とは、一般に屋敷内(庭内)にある神の社や祠等といったご神体を祀り、日常礼拝の用に供されているものをいい、ご神体とは不動尊、地蔵尊、道祖神、庚申塔、稲荷等で特定の者又は地域住民等の信仰の対象とされているものをいいます。(国税庁HPより)

8.その他マイナス要素がある土地

・線路沿い

騒音や振動があるため、利用価値が低いとみなされる場合があります。

・高圧線の下

建築が禁止されていたり、建物の高さが制限されていたりします。

・地下にトンネルがある

加重制限で地上に建てられる建物の高さに制限があります。

同様に、騒音、日照阻害、悪臭がある土地、土地の中に水路がある場合なども土地の評価が下がります。

その他、相続税が還付されるかもしれないケース

□相続税申告を自分で行った

□相続税専門の税理士に頼まなかった

□複数の税理士がいる税理士法人ではなく、個人の税理士に依頼した

□依頼した税理士が不動産に詳しくなかった

□相続税申告の報酬が相場より安かった

□支払った相続税の額が高いと感じた

□申告書が手書きだった

□申告書の控えに添付資料(公図、路線価図、住宅地図等)が付いていない、あるいは少ない

□特徴のある土地を相続した

□土地の評価について説明を受けていない

□不動産鑑定士による鑑定、土地家屋調査士による測量など、専門的な土地の調査が行われた形跡がない

□気になることがあったのに、高圧的な雰囲気で質問がしづらく聞けなかった

相続税の還付事例

ケース1:駐車場の相続

当初納税額 155,000,000円

還付税額 80,000,000円←当初の納税額から51%の還付

見直し内容

・まわりの住宅地よりも広い(1,000㎡以上の土地)

・マンションや工場を建てるのに適さない

・戸建住宅を建てるのに新たに道路を作る必要がある

上記の点で広大地評価による減額が適用された。

ケース2:戸建住宅の相続

当初納税額 67,000,000円

還付税額 28,000,000円←当初の納税額から41%の還付

見直し内容

・三大都市で500㎡以上の広い土地

・現在マンションや工場は建っておらず、これから建てるのにも適さない

上記の点で広大地評価による減額が適用された。

ケース3:マンション敷地の相続

当初納税額 260,000,000円

還付税額 60,000,000円←当初の納税額から23%の還付

見直し内容

・敷地面積が1,600㎡

・容積率100%のため、マンションを建てることができない

周りにマンションが多かったため、当初この土地もマンションを建てるのに適した土地と評価されたが、容積率を見落としていたため広大地評価による減額が適用された。

ケース4:戸建住宅の相続

当初納税額 45,000,000円

還付税額 15,000,000円←当初の納税額から33%の還付

見直し内容

・三大都市で500㎡以上の広い土地

・庭内神祠の敷地

・道路に接していない無道路地

庭に稲荷があったため、庭の一部の敷地を土地評価からはずすことができた。また旧家で土地が広く、広大地評価と無道路地による減額が適用された。

相続税の還付手続きの方法

1.相続税の申告書の見直し

過去に行った相続税の申告書を見直し、還付の可能性があるかを確認します。

ここまでにお伝えしたように、相続税申告の経験が少ない税理士や、不動産の知識の浅い税理士が担当していた場合、土地が高く評価され相続税を払いすぎているケースがあります。

2.更正の請求

還付の可能性がある場合、税務署に還付申請の手続きである「更正の請求」を行います。

「更正の請求」では土地の評価を下げるに至った理由が重要で、土地・不動産の専門的な知識が必要となります。

税務署への申請は、現在の住所地の税務署ではなく、過去に相続税の申告を行った税務署で行います。

相続税の還付手続きでは、相続税に詳しく不動産や土地に精通している税理士でないと、正しい土地評価ができません。

こうした点を押さえた上で信頼できる税理士に依頼しましょう。

相続税の還付手続きに必要なものと費用

相続税の還付手続きは専門的な知識が必要です。相続専門の税理士に依頼する際の費用や必要なものは以下のとおりです。

税理士への費用

調査費や資料作成費、交通費などを含めた費用を税理士報酬として支払います。

税理士事務所への支払い形態は、「完全成功報酬」の形を取っているところが多いですが、手続きの前に着手金を支払う形態や、契約時に決まった費用を支払う「固定報酬」の形を取っている税理士事務所もあります。

「完全成功報酬」では、税務署に更正の請求を行って還付が認められた場合に、還付された税金の何割かを成功報酬として支払います。金額の相場は、還付金の30〜50%ですが、還付が認められなければ税理士事務所への支払いはありません。

必要なもの

税理士に提出するものは、

・最初に行った相続税申告書の控え一式のみで、その他に必要な書類はありません。相続税の申告で必要だった戸籍謄本なども取り寄せる必要はありません。

税理士選びのポイント

最初の相続税申告を税理士に依頼した方は多いと思いますが、相続税の還付を依頼する場合は、同じ税理士ではなく、以下の点を押さえた別の税理士を選びましょう。

①相続専門の税理士であること

税理士の業務は、相続税申告、確定申告、法人税など多岐に渡るため、それぞれ得意分野が異なります。

そのため、相続税の還付を依頼する場合は相続税を得意とする専門の税理士に依頼することが重要です。

その場合に注意してほしいのが、

「相続税専門と謳っていても、業務内容に相続税が含まれているだけで、別の業務を主としている税理士事務所がある」ということです。

税理士事務所の業務内訳で、相続業務の割合はどのくらいあるのかを電話などで聞いてみましょう。

相続業務が8割以上を占めていれば、相続専門の税理士事務所といえます。

②相続税申告の実績や経験が豊富であること

税理士事務所のホームページなどで相続税申告の実績を確認します。事務所の業歴の長さも経験数の目安になるのでチェックしましょう。

また税理士が多数所属する税理士事務所の場合、自分の担当となる税理士の実務経験や実績を確認します。

相続税申告の実績は、相談件数ではなく申告件数という点に注意してください。

③不動産鑑定士と連携

土地の評価が重要となる相続税の還付では、不動産の知識が必須です。

土地の評価については不動産鑑定士のような不動産のプロと連携している税理士事務所を選ぶのがポイントです。

④税理士報酬が適正である

税理士報酬は「完全成功報酬」「固定報酬」「基本料金+加算」など事務所によって料金や形態が異なります。

完全成功報酬を採用している事務所で、成功報酬が30%だとすると、1,000万円の還付金が戻ってきた場合は300万円を税理士への報酬として支払うことになります。

契約前に無料相談を利用して見積りをだしてもらい、報酬が適正かを見極めてから依頼しましょう。

相続税の還付までの流れ

税理士に相談

「税理士選びのポイント」を参考に、相続税還付の経験が豊富な税理士に相談します。「完全成功報酬」の場合、相談料は無料です。

最初に相続税申告の控え一式をチェックしてもらい、この時点で還付の可能性があるかどうかが判断されます。還付が受け取れそうな場合、「更正の請求」を行います。

「完全成功報酬」であれば、費用を回収するために、還付の可能性が低いのに無理に「更正の請求」をすすめてくることはありません。

更正の請求書等の提出

最初に相続税申告を行った税務署に、更正の請求書及び添付書類を提出します。

更正の請求書には、更正の請求に至った理由を記入するとともに、還付金の振込口座などを記入します。

その他に、更正の請求に至った理由を証明する書類、更正の請求書で計算された相続税評価額の基礎になる資料などを添付します。

税務署による審査

提出書類をもとに税務署による審査が行われます。

審査期間は、2〜3か月程度です。書類チェックだけで審査が通るケースもありますが、税務署から電話での確認や面談が行われる場合もあります。

更正通知書の送達

更正の請求が認められると、税務署から請求者宛に「更正通知書」が郵送で届きます。

万が一認められなかった場合は、「更正すべき理由がない旨の通知」が送られてきます。

還付金の振込

「更正通知書」が届くと、その後「国税還付金振込通知書」が送られてきて、更正の請求書に記入した振込口座に還付金が振り込まれます。

更正の請求書を提出してから還付金が振込まれるまでの期間は、平均で半年くらいです。

準確定申告で税金が還付されることもある

準確定申告とは、亡くなった方(被相続人)の所得について、相続人がかわりに行う確定申告のことをいいます。

亡くなった方に所得がある場合

亡くなった年の1月1日から亡くなった日までの間に発生した所得(給与や報酬、公的年金等)で、所得税が源泉徴収されている場合や予定納税をしている場合などに、税金が還付されることがあります。

所得が年金だけの場合

年金は毎月源泉徴収という形で税金を天引きされてから受け取っています。そのため年金収入だけだったとしても、準確定申告で所得税が一部還付されることがあります。

準確定申告の期限

準確定申告は、亡くなったことを知った日から4か月以内が期限なので、早めに確認しましょう。

準確定申告の還付金は相続財産

準確定申告の還付金は、その請求権が被相続人に帰属するもので、本来その相続人に請求する権利はありません。そのため、還付金は相続財産となり、相続税の課税対象となります。相続税の計算の際には注意が必要です。

相続税の還付Q&A

Q.一度申告した相続税が戻ってくるのはなぜですか

A.相続財産の中でもむずかしいのが土地の評価です。相続専門でない税理士に依頼していた場合、実際の土地の評価よりも高い金額で申告しているケースが多くあります。

相続税の実績が豊富な税理士に再度依頼することで、相続税申告時の土地の評価の見直しができ、税務署に対して還付の請求をすることができます。還付が認められれば、払いすぎていた相続税が戻ってきます。

Q.相続税の還付はいつでもできますか

A.被相続人が亡くなってから「5年10か月まで」と期限が決められています。

Q.他の相続人の同意も必要ですか

A.いいえ、同意を得る必要はありません。

Q.最初に申告を依頼した税理士に迷惑がかかりませんか

A.還付請求を行う際は、「税務代理権限証書」という委任状を税務署に提出します。

還付請求に関する税務署とのやりとりは、税務代理権限証書に記載されている税理士が行います。そのため最初に申告を依頼した税理士に連絡がいくことはなく、迷惑をかけることもありません。

Q.税務調査は行われますか

A.税務調査なしで還付が受けられるケースがほとんどです。

更正請求の理由があるかの確認で調査が行われる場合はあります。

Q.税務署からにらまれることはありませんか

A.相続税還付の手続きは、国税通告法の規定に明記された、納税者に正式に認められている権利です。

税務署は、相続税還付の申請があれば適正な審査を事務的に行うので、にらまれるようなことはありません。

Q.税務調査が終わっていても還付はできますか

A.税務調査が終わっていても可能です。

税務調査は税金を少なく申告しているのではないかという観点から行われます。

そのため、土地を含めた相続財産が適正額以上に評価されている場合にわざわざ減額の指摘はしてくれません。

税務調査が終わっていても、納税者自らが減額要素を見つけて還付請求を行うことは何の問題もありません。

Q.相続後に売却した土地についても還付はできますか

A.相続税の評価は、相続開始時点で行います。

そのため、その後、被相続人が所有していた土地を売却あるいは賃貸、分割した場合でも還付の対象になります。

Q.遺産分割協議書を作り直す必要はありますか

A.還付請求は、資産の評価を訂正するだけです。

各相続人の取得財産に応じてお金が戻ってくるため、遺産分割協議書を作り直す必要はありません。

Q.還付金が戻ったら、確定申告や修正申告は必要になりますか

A.還付金は所得にはあたらないので、所得税の確定申告や修正申告の必要はありません。

Q.相続税還付の手続きは面倒ですか

A.最初の相続税申告書の控えを税理士にチェックしてもらうだけなので簡単です。

新たに書類を取り寄せるなど面倒な手続きはありません。

相続税申告に関する無料相談実施中!

相続税申告や相続手続など相続に関わるご相談は当事務所にお任せください。

相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは03-5335-7981になります。

お気軽にご相談ください。

- 相続税申告に必要な書類とは?~相続専門の税理士が詳しく解説!~

- 相続税申告サポート

- 1つでも当てはまれば節税の可能性あり?!相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 加算税、延滞税を納付する

- 税負担の軽減

- 相続税申告の際の落とし穴

- 内縁の妻、内縁関係の子が相続財産を受け取るにはどうすればいい?

- 相続税申告期限がギリギリになってしまった方

- 10ヶ月以内に遺産分割&相続税申告しなかった場合

- 相続税の節税対策でこれだけは押さえておきたい4つのポイントとは?

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ~相続専門税理士がポイントを解説!~

- 相続税の仕組みと申告

- 課税対象財産

- 土地を相続したら小規模宅地の特例を使いましょう!~相続専門税理士がポイントを解説!~

- 相続税評価額の算出

- 相続税のQ&A

- 相続税の失敗事例

- 家なき子の特例とは?同居していなくても小規模宅地等の特例が適用できるのか?

- 相続税は土地評価を下げて大幅節税!対象になる土地20選~相続専門税理士が解説~

- 相続税の申告書の書き方を【記入例つき】で詳しく解説

- 相続税がかかるか心配な方へ

- 払いすぎた相続税は還付される!必要な手続きは?

- 【注意が必要です!】相続税申告において税務署がチェックしているポイントとは