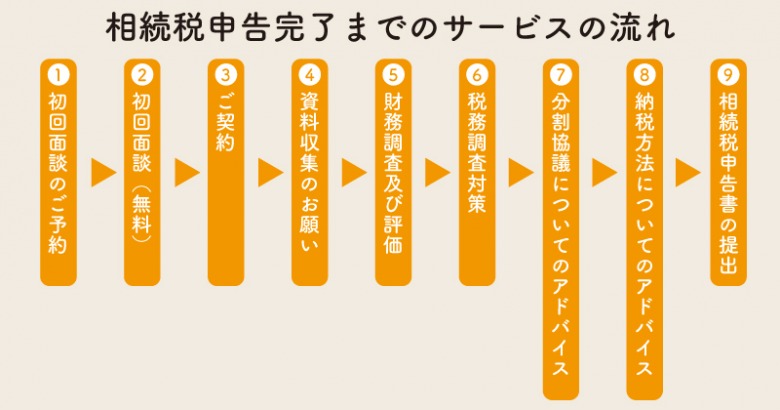

相続税申告の流れ~税理士事務所に依頼した場合~

相続税申告を当事務所にご依頼いただく場合、以下の2つの方法からお選びいただけます。

・事務所へご来所

・オンライン

ここでは、それぞれどのような流れで進めていくのかを紹介します。

また相続開始から相続税申告までの一般的な流れや、自分で申告を行うリスクについても解説します。

【相続税の申告の流れ①】事務所へご来所いただく場合

1.初回面談のご予約

お電話(03-5335-7981)かフォームでお問い合わせください。

日程を調整し、初回面談日を決定します。

2.初回面談(無料)

面談時にご用意いただきたい資料は以下のとおりです。

面談時にご用意いただきたい資料は以下のとおりです。

・固定資産税の課税明細書(不動産をお持ちの方)

・財産概要のわかるメモ

次の内容を確認させていただきます。

・相続開始日(被相続人がお亡くなりになられた日)

・相続人の人数及び続柄

・相続財産の概要など

予約の際に伝え忘れたことや不安なことなど、何でもお気軽にご相談ください。

また以下の内容についてお客様の状況に合わせ、わかりやすく説明いたします。

・相続税の概算計算

・相続税申告に必要な資料

・申告業務のスケジュールなど

その際に、相続税申告報酬のお見積りを提示させていただきます。

次はご契約に進みますが、この段階でご契約の意思表示をいただいてもいいですし、一旦持ち帰って、ご検討いただいてから後日ご契約の連絡をいただく形でも大丈夫です。

ご契約されない場合でも、相談料などの費用は一切発生しませんのでご安心ください。

3.ご契約

初回面談後にご契約いただく場合は、ご契約書及び必要書類に署名・ご捺印をお願いいたします。書類をお持ち帰りいただき、ご検討いただいてから後日ご返送いただいてもかまいません。

また、後日ご契約のご連絡をいただいたお客様には、郵送にてご契約書及び必要書類を送付いたしますので、署名・ご捺印いただきご返送をお願いいたします。

4.書類収集のお願い

お客様の相続内容に合わせて必要な書類の収集をお願いいたします。入手する場所や通数など詳しくご案内いたします。

書類が揃いましたらご来社いただくか、もしくはご自宅などにお伺いさせていただき、書類の確認をしてお預かりいたします。

当事務所で取得代行が可能な書類もあります。別途費用はかかりますが、書類収集がむずかしい場合は遠慮せずにご相談ください。

5.財務調査及び評価

お客様からお伺いした内容とお預かりした書類を元に、現預金、有価証券、生命保険、土地家屋などすべての財産を調査し、相続税を計算するための財産評価を行い、財産目録を作成します。

特に土地の評価は、税額軽減につながる重要なポイントです。当事務所では、現地調査・役所調査を徹底的に行い、お客様の税負担の軽減に努めます。

6.税務調査対策

相続税申告後、税務署より税務調査が入るケースがあります。当事務所では、税務調査で問題になり得る項目について事前調査を行います。

主に、過去5〜10年間の預金取引の入金の内容・出金の使途を確認し、財産として計上する必要があるかや、贈与税の課税対象となるものがあるかなどを判断します。その結果を申告時に書面添付することで、税務調査の軽減ができます。

7.分割協議についてのアドバイス

初回面談時に伺ったお客さまのご意向や相続人の状況に合わせて

・配偶者の財産取得割合

・二次相続を踏まえた資金繰り

など、税負担を軽減するための分割協議案のシミュレーションをご提示します。

また分割協議書の作成も行います。

8.納税方法についてのアドバイス

納税方法については

・現金による納税

・延納による納税

・土地による納税(売却または物納)

など、どれを選択するかで有利不利が出てくるため、お客様の状況に合わせて有効なアドバイスをさせていただきます。

9.相続税申告書の提出

税務署に相続税申告書を提出します。

相続税の申告期限は、相続発生日の翌日から10か月以内です。

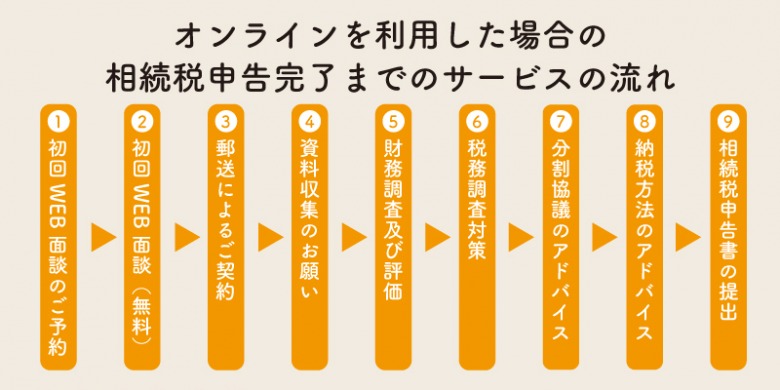

【相続税の申告の流れ➁】オンラインでご依頼いただいた場合

オンラインでご依頼いただいた場合、面談・契約時のご来所の必要はありません。

移動する手間が省け、かつ自宅で家族と話し合いながら相談できるというメリットがあります。

・忙しくて来所する時間が取れない

・家族と一緒に聞きたいが、予定を合わせるのがむずかしい

・遠方に住んでいる

など、事務所への来所がむずかしい方は、ぜひオンライン面談をご利用ください。

1.初回WEB面談のご予約

お電話(03-5335-7981)かフォームでお問い合わせください。

日程を調整し、初回面談日を決定します。

初回面談時までにご用意いただきたい資料を案内させていただきます。

・固定資産税の課税明細書(不動産をお持ちの方)

・財産概要のわかるメモ

また以下の内容を確認させていただきます。

・相続開始日(被相続人がお亡くなりになられた日)

・相続人の人数及び続柄

これらの内容について面談当日に直接お話をされたい場合は、その旨お伝えください。

2.初回WEB面談(無料)

面談では、ご予約時にお伺いした内容と、ご用意いただいた資料をもとにお客様の状況に合わせて以下の内容をわかりやすく説明いたします。

面談では、ご予約時にお伺いした内容と、ご用意いただいた資料をもとにお客様の状況に合わせて以下の内容をわかりやすく説明いたします。

・相続税の概算計算

・相続税申告に必要な資料

・申告業務のスケジュール

その際に相続税申告報酬のお見積りを提示させていただきます。

次はご契約に進みますが、この段階でご契約の意思表示をいただいた場合は、ご契約書と今後の流れをまとめた必要書類をお送りさせていただきます。

後日改めてご契約のご連絡をいただいてもかまいません。ご契約されない場合でも、相談料などの費用は一切発生しませんのでご安心ください。

3.ご契約

お送りいたしましたご契約書及び必要書類に、署名・ご捺印後、ご返送をお願いいたします。

4.書類収集のお願い

お客様の相続内容に合わせて必要な書類の収集をお願いいたします。

入手する場所や通数など詳しくご案内いたしますので、書類が揃いましたら、事務所まで郵送をお願いいたします。書類の確認をして、お預かりいたします。

当事務所で取得代行が可能な書類もあります。別途費用はかかりますが、書類収集がむずかしい場合は遠慮せずにご相談ください。

5.財務調査及び評価

お客様からお伺いした内容とお預かりした書類を元に、現預金、有価証券、生命保険、土地家屋などすべての財産を調査し、相続税を計算するための財産評価を行い、財産目録を作成します。

お客様からお伺いした内容とお預かりした書類を元に、現預金、有価証券、生命保険、土地家屋などすべての財産を調査し、相続税を計算するための財産評価を行い、財産目録を作成します。

特に土地の評価は、税額軽減につながる重要なポイントです。当事務所では、現地調査・役所調査を徹底的に行い、お客様の税負担の軽減に努めます。

確認事項や報告などがある場合は、その都度、電話やメール、オンラインでやりとりいたします。

6.税務調査対策

相続税申告後、税務署より税務調査が入るケースがあります。当事務所では、税務調査で問題になり得る項目について事前調査を行います。

主に、過去5〜10年間の預金取引の入金の内容・出金の使途を確認し、財産として計上する必要があるかや、贈与税の課税対象となるものがあるかなどを判断します。その結果を申告時に書面添付することで、税務調査の軽減ができます。

確認事項や報告などがある場合は、その都度、電話やメール、オンラインでやりとりいたします。

7.分割協議についてのアドバイス

初回面談時に伺ったお客さまのご意向や相続人の状況に合わせて

・配偶者の財産取得割合

・二次相続を踏まえた資金繰り

など、税負担を軽減するための分割協議案のシミュレーションをご提示します。

また分割協議書の作成も行います。

確認事項や報告などがある場合は、その都度、電話やメール、オンラインでやりとりいたします。

8.納税方法についてのアドバイス

納税方法については

・現金による納税

・延納による納税

・土地による納税(売却または物納)

など、どれを選択するかで有利不利が出てくるため、お客様の状況に合わせて有効なアドバイスをさせていただきます。

確認事項や報告などがある場合は、その都度、電話やメール、オンラインでやりとりいたします。

9.相続税申告書の提出

税務署に相続税申告書を提出します。

税務署に相続税申告書を提出します。

相続税の申告期限は、相続発生日の翌日から10か月以内です。

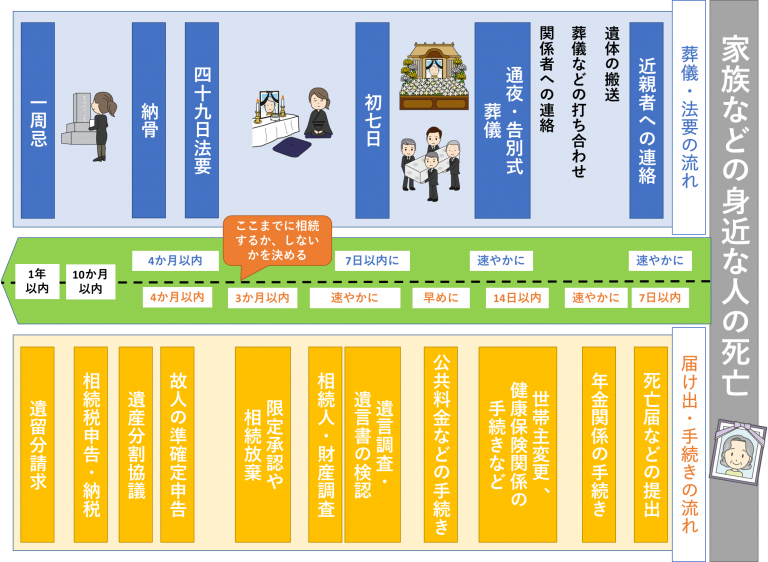

一般的な相続開始~相続税申告の流れ

相続開始から相続税を納付するまでの、一般的な相続税申告の流れを紹介します。

1週間以内

・市町村へ死亡届の提出

医師に書いてもらった死亡診断書とともに、亡くなった方の本籍地または届け出人の住所地のある市町村役場へ提出します。

・取引金融機関へ連絡

2か月以内

・遺言書の有無の確認

遺言書には、公正証書遺言と自筆証書遺言などがあります。

公正証書遺言は、遺言検索システムを利用すれば有無が確認できます。

一方、自筆証書遺言の場合、故人が保管していそうな場所を探すことになります。

公正証書遺言以外の遺言は、裁判所の検認手続きが必要なため、検認前に開封しないように注意してください。

・法定相続人の確定

被相続人の戸籍を揃えて、法定相続人を確定します。

・財産や負債の調査

遺言書にすべての財産が記されているとは限らないため、遺品を調べたり、銀行に照会をかけたり、市役所で不動産の名寄せ台帳を取るなど調査をします。

負債が残っている可能性がある場合は、「信用情報機関」に照会をかけて明らかにします。

負債が多い場合は、相続放棄を選択する道もあります。相続放棄は相続開始を知ってから3か月以内が期限なので、注意しましょう。

・税理士へ業務依頼

相続放棄をすることも視野に入れると、税理士への業務依頼は2か月以内を目安に行うといいでしょう。

・相続人の青色申告の届け出

相続人が被相続人の事業を引き継ぐ場合は、引き継ぐ相続人が新たに青色申告の届け出をする必要があります。

3か月以内

・遺産継承の判断

相続人は、

①遺産を相続(単純承認)

②相続放棄

③プラスの財産の範囲でマイナスの財産を相続(限定承認)

を判断しなければなりません。

①の単純承認の場合、必要な手続きはありませんが、プラスの財産よりも負債が上回っていると、負担が大きくなります。

②の相続放棄や③の限定承認は、相続の開始から3か月以内に家庭裁判所に申述して手続きを完了させておく必要があります。

相続放棄は、相続人が単独で手続きを完了させることができますが、限定承認をする場合は、相続人全員の同意が必要となります。

4か月以内

・被相続人の準確定申告

被相続人が亡くなった年の1月1日から亡くなった日までに確定した所得金額及び税額を計算します。所得が基礎控除を超えていた場合、亡くなってから4か月以内に申告と納税(準確定申告)を行わなければなりません。相続人が2人以上いる場合は全員が申告書を提出します。

9か月以内

・遺産分割協議

①遺言書がある場合

遺言書に基づいて遺産を分割します。

法定相続人以外の人が相続人に指定されている場合は、法定相続人より優先されるのが一般的ですが、遺産分割協議でもめるケースが多くみられます。

仮に「法定相続人以外の人にすべてを相続する」という遺言書だったとしても、法定相続人には、最低限相続できる財産の割合「遺留分」が法律で保護されています。

②遺言書がない場合

法定相続人全員で協議し、遺産分割協議書を作成します。

法定相続分のとおりに分けるのが原則ですが、相続人全員が合意すれば、どのような割合で遺産分割しても問題はありません。

10か月以内

・相続税の申告及び納付

被相続人の住所地の管轄税務署へ申告書を提出し、税金を納付します。

申告期限は、被相続人が亡くなってから10か月以内です。

期限を過ぎると延滞税や特例が使えなくなるなどのペナルティがあるので注意しましょう。

1年以内(目安)

・遺産の名義変更

遺産分割協議書に基づき、遺産の名義変更を行います。

2年以内

・税務調査

相続税申告に漏れや誤りがあると税務調査が入る可能性があります。税務調査が入る確率は統計上10%といわれていますが、申告期限後、半年から2年の間に行われることが多いです。

相続税の申告は自分でもできる?

相続税の申告手続きを自分で行うことは可能ですが、相続税の仕組みは大変複雑です。

自分で申告手続きを行う場合のリスクは下記の通りです。

①必要書類が膨大

相続税申告に必要な添付書類は、膨大な上、相続内容によって必要な書類が異なります。また書類ごとに取得する場所が違うため、書類を揃えるだけでも大変な作業になります。

②相続財産の把握

遺言書が残っていても、その内容が相続する財産の全てとは限りません。また遺言書が残されていない場合は、相続人が調査を行わなければなりません。

③相続財産の評価

相続税申告で難しいといわれる相続財産の評価ですが、その中でも特に難しいのが土地の評価です。様々な特例があり、計算方法が複雑なため税金のプロでも経験が必要です。

税理士を頼らず自分で申告を行う場合、特例を知らず、過大に相続税を支払ってしまうケースも多く見られます。

④税務調査の対応

相続税の申告書には税理士署名欄があり、自分で行った場合、この欄は空欄になります。空欄でも問題はありませんが、申告書の漏れや誤りの可能性があると判断されやすいため、税務調査が入る確率が高くなるといわれています。

税理士に依頼するメリット

・税務調査が入る可能性が低くなる

申告書に税理士の署名が入るため、税務調査の可能性が低くなります。

・特例や控除を適正に利用して納税額を抑えることができる

特に難しいと言われている土地の評価に関しては、経験豊富な税理士に依頼することで、納税額を最小限に抑えることができます。

・二次相続を見据えた節税対策を行える

二次相続とは、今回の相続(一次相続)の次に起こる相続のことです。

相続税節税のためには、一次相続の時点で、二次相続を見据えた遺産分割を行うことが必要です。

税理士に依頼した場合、この二次相続を視野に入れた遺産分割のアドバイスを受けることができます。

相続税申告に関する無料相談実施中!

相続税申告や相続手続など相続に関わるご相談は当事務所にお任せください。

相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは03-5335-7981になります。

お気軽にご相談ください。